Говорячи про систему оподаткування в Сполучених Штатах Америки загалом, слід пам’ятати, що США є федеративною республікою, в якій чітко розмежовані федеративний уряд та уряди штатів. Саме через це оподаткування в цій державі побудовано за доволі складною системою, оскільки сплата податків встановлюються на цих двох рівнях. Одним з основних податків у системі оподаткування США, якщо дослівно перекладати, є індивідуальний прибутковий податок (personal income tax). Аналогом цього податку в Україні є податок на доходи фізичних осіб (далі – ПДФО). У цій статті мова піде саме про нього, а також про деякі особливості оподаткування цим податком заробітної плати платника.

|

Маєте Телеграм? Два кліки - і ви не пропустите жодної важливої юридичної новини. Нічого зайвого, лише #самасуть. З турботою про ваш час! |

Важливим моментом для розуміння податкової системи США є розмежування федеративного індивідуального прибуткового податку та індивідуального прибуткового податку штатів.

Федеративний індивідуальний прибутковий податок

Щоб зрозуміти механізм оподаткування цим податком, необхідно знати про різницю між загальним доходом (total income), скоригованим валовим доходом (adjusted gross income) та оподатковуваним доходом (taxable income). Загальний дохід – це сума всього доходу, який отримала конкретна особа протягом певного періоду. Але податок не обчислюється від суми цього загального доходу. Як тільки цей дохід порахований, платникам дозволено відняти деякі витрати, які вони здійснили (як ті, що не оподатковуються). Такий дохід називається – скоригованим валовим доходом (adjusted gross income). Такими витратами можуть бути: відсотки за кредит на навчання студента, плата за навчання, витрати на переїзд платника у зв’язку зі зміною місця роботи тощо. Але податок не обчислюється з цієї суми також. Оподатковуваний дохід визначається шляхом віднімання від скоригованого валового доходу податкових знижок та пільг.

Податкові знижки та пільги

У США існують стандартні (standard deduction) та деталізовані знижки (itemized deduction), але платник не може застосовувати обидві одночасно. Стандартна знижка – це фіксована сума, яка не оподатковується. У 2015 р. сума стандартної знижки для неодруженої особи складала $6300; для подружжя, що заповнює декларацію спільно, – $12600 і так далі. Платник за власним бажанням може обрати деталізовану знижку, якщо це для нього буде вигідніше, однак при цьому треба пам’ятати, що існує певний поріг, який дохід платника не повинен перевищувати. Якщо скоригований валовий дохід платника перевищуватиме межу максимальної суми доходу, тоді деякі види деталізованих знижок не будуть дозволені для застосування. Для того щоб мати можливість деталізувати податкову знижку, треба вести облік витрат, щодо яких може застосовуватися така знижка: документація про витрати на медичні послуги, податки на нерухомість, пожертвування на благодійність, відсотки з іпотечного кредиту тощо. Що стосується податкових пільг (tax exemptions), то існує два види таких пільг: особисті пільги (personal exemptions) та пільги на залежних осіб (dependent exemptions). Особиста пільга у 2015 р. складала $4000 за особу. Тобто самотня особа може застосовувати одну пільгу, подружжя – дві пільги. Пільги на залежних осіб – це пільги, які платник може застосувати, якщо існують особи, котрі залежать від такого платника (ними можуть бути діти, старші батьки). Така пільга застосовується за кожну таку залежну особу й у такому ж розмірі, як і особиста пільга. Суми таких пільг починають зменшуватися на 2% у випадку, якщо скоригований валовий дохід особи перевищує певний поріг на кожні $2500 такого перевищення. Додаткові пільги також надаються особам, вік яких перевищує 65 років, та сліпим людям.

Обчислення податку

Для того щоб правильно обчислити федеративний індивідуальний прибутковий податок, потрібно розуміти категорію платника (filing status). Категорія платника визначає вимоги щодо подання декларації, стандартну податкову знижку, прийнятність платника до певних деталізованих знижок та суму податкового зобов’язання, яку платнику необхідно сплатити. Існують наступні категорії: неодружений; одружений платник, що подає декларацію окремо від свого чоловіка/жінки; одружений платник, що подає декларацію разом зі своїм чоловіком/жінкою; голова домогосподарства; вдова/вдівець із залежною дитиною. Якщо платник за ознаками потрапляє до декількох категорій одночасно, то він може обрати ту категорію, яка пропонує меншу суму податку.

Вся система оподаткування в США є прогресивною, тобто застосовується складна прогресія. Це означає, що оподатковуваний дохід платника поділяється на податкові розряди. Кожен такий розряд існує самостійно та обкладається окремо за своєю ставкою, яка не залежить від загального розміру оподатковуваного доходу. Встановлення такої ставки пояснюється тим, що особи, які мають більший дохід, мають також і більшу можливість сплачувати податки без значних жертв. Тобто ті кошти, які вони могли б витратити на новий будинок, машину тощо, вони віддадуть державі у вигляді сплати податку. А от особи з меншим доходом повинні будуть пожертвувати більш необхідними для життя речами.

Податкові розряди відповідно до категорій платника:

Неодружений:

|

Оподатковуваний дохід |

Податкова ставка |

|

$0 – $9,225 |

10% |

|

$9,226 – $37,450 |

15% на суму понад $9,225 |

|

$37,451 – $90,750 |

25% на суму понад $37,450 |

|

$90,751 – $189,300 |

28% на суму понад $90,750 |

|

$189,301 – $411,500 |

33% на суму понад $189,300 |

|

$411,501 – $413,200 |

35% на суму понад $411,500 |

|

$413,201 та більше |

39.6% на суму понад $413,200 |

Одружений платник, що подає декларацію разом зі своїм чоловіком/жінкою, або вдова/вдівець:

|

Оподатковуваний дохід |

Податкова ставка |

|

$0 – $18,450 |

10% |

|

$18,451– $74,900 |

15% на суму понад $18,450 |

|

$74,901 – $151,200 |

25% на суму понад $74,900 |

|

$151,201 – $230,450 |

28% на суму понад $151,200 |

|

$230,451 – $411,500 |

33% на суму понад $230,450 |

|

$411,501 – $464,850 |

35% на суму понад $411,500 |

|

$464,851 і більше |

39.6% на суму понад $464,850 |

Одружений платник, що подає декларацію окремо:

|

Оподатковуваний дохід |

Податкова ставка |

|

$0 – $9,225 |

10% |

|

$9,226 – $37,450 |

15% на суму понад $9,225 |

|

$37,451 – $75,600 |

25% на суму понад $37,450 |

|

$75,601 – $115,225 |

28% на суму понад $75,600 |

|

$115,226 – $205,750 |

33% на суму понад $115,225 |

|

$205,751 – $232,425 |

35% на суму понад $205,750 |

|

$232,426 і більше |

39.6% на суму понад $232,425 |

Голова домогосподарства:

Платник може подавати декларацію як голова господарства, якщо він є неодруженим на останній день року. Також платник повинен сплачувати більше ніж половину витрат, щоб утримувати господарство та мати особу, яку він утримує (дитина або родич), що живе в будинку платника принаймні потягом 6-ти місяців. Як правило, під цю категорію платників підпадають самотні батьки, які мають опіку чи піклування над своїми дітьми. Ця категорія надає більше переваг, ніж категорія незаміжніх, включаючи нижчі податкові ставки та більші стандартні знижки.

|

Оподатковуваний дохід |

Податкова ставка |

|

$0 – $13,150 |

10% |

|

$13,151 – $50,200 |

15% на суму понад $13,150 |

|

$50,201 – $129,600 |

25% на суму понад $50,200 |

|

$129,601 – $209,850 |

28% на суму понад $129,600 |

|

$209,851 – $411,500 |

33% на суму понад $209,850 |

|

$411,501 – $439,000 |

35% на суму понад $411,500 |

|

$439,001 і більше |

39.6% на суму понад $439,000 |

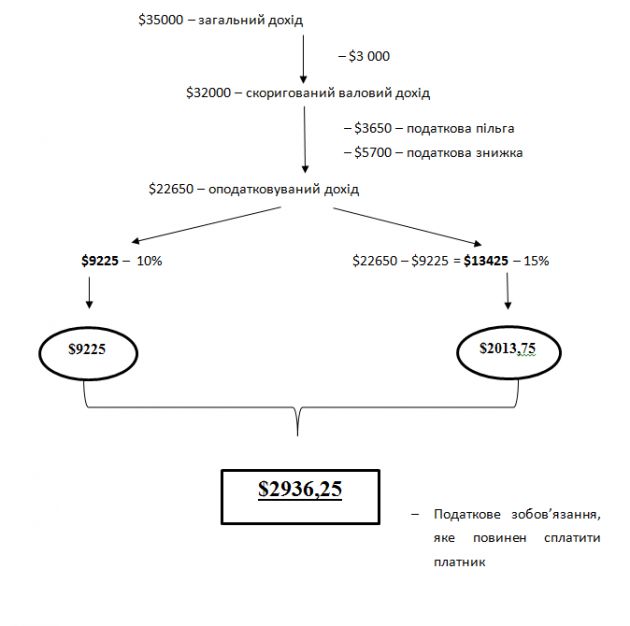

Для того щоб зрозуміти, як саме обчислюється федеративний індивідуальний прибутковий податок, розглянемо приклад. Платник податку, який належить до категорії «неодружений» (без дітей), має загальний дохід $35000. Цей платник сплатив внесок у сумі $3000 на індивідуальний пенсійний рахунок (рахунок, відкритий у фінансовій установі, що дозволяє фізичним особам заощаджувати гроші для виходу на пенсію). Відповідно до цього, скоригований валовий дохід такого платника складатиме $32000. Цей платник подає заяву на отримання податкової пільги в сумі $3650 і стандартну податкову знижку в сумі $5700. Таким чином, оподатковуваний дохід цього платника складає $22650. На його перші $9225 він винен 10% або $922,5. Податкова ставка на іншу частину доходу платника становить 15% або $2013,75 (($22 650 – $9 225) × 15 %). Тож загалом цей платник податку повинен сплатити $2936,25 федеративного індивідуального прибуткового податку. Зверніть увагу, що його оподатковуваний дохід на $12350 менше ніж загальний дохід.

– Податкове зобов’язання, яке повинен сплатити платник

– Податкове зобов’язання, яке повинен сплатити платник

Більшість платників оподатковуються за системою «Pay-As-You-Go». Це означає, що їхній індивідуальний прибутковий дохід оподатковується автоматично з кожної заробітної плати та перераховується до податкового органу. В Україні аналогом цієї системи є система утримання та сплати податку податковим агентом. В кінці року, якщо платежів платника було недостатньо, він повинен сплатити решту контролюючому органу до квітня наступного року, щоб покрити всю суму податкового зобов’язання. З іншого боку, якщо з платника було утримано забагато протягом року, то він має право на повернення надміру сплаченої суми податку.

Сума податку засновується на сумі доходу (зарплата) та інформації, що платник надає своєму роботодавцю у Формі W-4 (Сертифікат на дозвіл для утримання податку з працівника (Form W-4 (Employee’s Withholding Allowance Certificate)).

Варто зазначити, якщо платник живе у штаті, де встановлюється індивідуальний прибутковий податок штату, то цей податок також утримується і сплачується роботодавцем платника.

Індивідуальний прибутковий податок штатів

Персональні прибуткові податки штатів не регулюються законами, що застосовуються до федеративних податків. Податки штатів збираються урядом кожного штату окремо – немає однієї системи, яка охоплювала б податки для всіх 50 штатів. Через це податки штатів будуть відрізнятися, залежно від того, де платник живе, працює, купує, інвестує тощо.

Так само, як і система федеративного індивідуального прибуткового податку, більшість штатів використовують прогресивну систему оподаткування, але податкові ставки є набагато нижчими. Наприклад, в Іллінойсі найнижча ставка податку. Ця ставка є рівною, тобто дохід кожної особи оподатковується за однаковою ставкою, незалежно від суми доходу. Штатами, що застосовують рівну ставку, є Колорадо, Індіана, Массачусетс, Мічиган, Пенсильванія та Юта. Водночас у Гаваях встановлюється прогресивна ставка з 12 податковими розрядами. Деякі штати (Вашингтон, Техас, Південна Дакота, Невада, Флорида, Аляска та Вайомінг) взагалі не справляють жодного прибуткового податку. При цьому в Теннессі та Нью-Гемпширі обкладаються податком лише дивіденди та проценти.

Виходячи з вищевказаного, можна дійти наступних висновків:

- Система оподаткування в США є дворівневою, а тому індивідуальний прибутковий податок може бути федеративним, що сплачується всіма платниками податків США, незалежно від місця їх проживання, а також може бути закріпленим на рівні штатів, який сплачується лише платниками податків, що проживають у конкретному штаті.

- Система оподаткування в США побудована за прогресивною системою. При оподаткуванні федеративним індивідуальним прибутковим податком дохід платника поділяється на розряди. До кожного розряду застосовується різна податкова ставка.

- Оподаткування федеративного індивідуального прибуткового податку здійснюється за категоріями платників. Існує п’ять таких категорій.

- Хоча система оподаткування США і побудована за прогресивною системою, але в деяких штатах індивідуальний прибутковий податок штатів стягується за рівною ставкою.