Первісно-общинний фінтех та ті, хто наздоганяє поїзд

|

Маєте Телеграм? Два кліки - і ви не пропустите жодної важливої юридичної новини. Нічого зайвого, лише #самасуть. З турботою про ваш час! |

У фінансових технологій (далі – фінтех) з Україною досить складні стосунки. З одного боку, Україна, як і в багатьох інших сферах суспільного життя, досить серйозно спізнювалася з впровадженням відповідного правового регулювання. З іншого – Україна, як країна що розвивається, завжди приваблювала інноваторів від фінансових технологій, як потенційно зростаючий ринок.

Мабуть, першим великим ентузіастом від фінтеху, що став відомим не лише в нашій державі, а й далеко за її межами, був Сергій Пантелійович Мавроді з його сумнозвісною фінансовою організацією МММ. Однак державні регулятори всіх держав колишнього СРСР обізвали цей витвір фінансової думки «пірамідою» і заборонили, відправивши Сергія Пантелійовича відпрацьовувати його невдалий крауфандінг у місця не такі прибуткові.

Багато інших інноваційних проектів у сфері фінтех в Україні не носили такого відверто шахрайського мотиву, але все одно часто залишалися як поза межами правового поля, так і поза межами толерантного ставлення громадськості. Варто пригадати пристрасті навколо торговельної марки «Автоплан», працівники якої пропонували купити автомобілі в розстрочку, але розподіл таких авто відбувався за щомісячною лотереєю. Хоча компанія формально не порушувала жодного припису законодавства, судові процеси невдоволених споживачів сягали сотень. Лише у 2011 р. компанії, що надавали подібні послуги, спромоглися отримати відповідний пунктик у переліку видів фінансової діяльності, передбачених профільним Законом – «адміністрування фінансових активів для придбання товарів у групах».

В банківському секторі все йшло помірно і поважно. В Україну давно прийшли світові платіжні системи VISA, MasterCard, а також системи грошових переказів. Ми в цьому дуже відставали від світових тенденцій, але оскільки банківський сектор не мав такого попиту, як за кордоном, то ніхто не помічав якогось дискомфорту. Єдиним непорозумінням на тлі загального розвитку стала Національна система масових електронних платежів (НСМЕП) – повільний монстр, спроможний працювати лише з одним банком, але заробітну плату на який перераховували ледь не всі бюджетні установи. Попри те, що платіжні картки НСМЕП першими в Україні впровадили чіпи, це вередливе нещастя від фінтеху більше нагадувало приватний проект його олігархічних власників, ніж захищену національну платіжну систему.

Помірний крок українського фінансового сектору сколихнула світова фінансова криза 2008 р., яка не просто сколихнула, а буквально поставила з ніг на голову всю банківську індустрію, жорстоко нагадавши регуляторам і суспільству, що банки –

не найнадійніші інституції. Потім у 2013 р. війна та економічна катастрофа в Україні тільки підкинули вогню в це горнило.

Що було неправильним, так це спроба держави поставити під повний контроль не лише банківський сектор, але й будьякі прояви фінансової діяльності в суспільстві. Якщо за кордоном післякризова недовіра до банків вилилася у продуктивний розвиток небанківських інституцій в поєднанні з новими технологіями, то в Україні, навпаки, дії Нацбанку, Держфінпослуг та тоді ще ДПА радше нагадували поведінку базарного рекетира.

Обшуки в офісі платіжної системи Webmoney та компаній, що працюють на ринку Forex, дали чітко зрозуміти, що «неврегульованим» тут не раді. VISA марно благала пана Януковича ветувати зміни до Закону про платіжні системи та переказ коштів в Україні. Все даремно, адже відтепер електронні гроші в Україні могли емітуватися лише українськими банками й виключно у гривні. PayPal якщо і мав наміри внести Україну до списку країн SRW та дозволити українцям не лише платити, а й отримувати кошти, то вимоги Нацбанку, викладені в листах 2014-2015 рр. про незаконність його діяльності, надовго віднадили від такої думки.

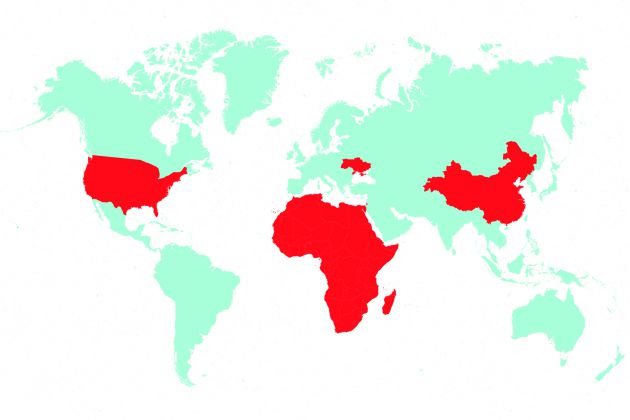

Поки український регулятор намагався навести лад у своєму дворі, лише одному йому зрозумілим чином, світовий поїзд фінтеху вже вітром мчав у бік децентралізованих реєстрів і штучного інтелекту. За рівнем розвитку платіжних систем ми спромоглися відстати не лише від західних країн та Китаю, але навіть від найбідніших прошарків Індійського передмістя та населення багатьох країн Африки.

Індустрія фінтех у розрізі

Якщо спробувати узагальнити світові тренди в галузі фінтех, то база даних LTP MEDICI говорить про 7891 компанію, що працюють у цій сфері. Ці цифри збільшуються щодня. Загалом, картина частки фінтех стартапів розподілилися таким чином (див. схему нижче):

Як бачимо, платежі та кредитування найбільше цікавлять ринок, але в ньому все ще є місце для розвитку.

Власне, сучасний український фінтех також можна розділити на такі підкатегорії. Однак за винятком таких таких речей як регтех та інвестиційний менеджмент, для яких наш ринок трохи завузький.

При цьому багато українців успішно користуються закордонними сервісами. Розробники IT отримують оплату через платіжні системи Payoneer та Skrill, оминаючи PayPal, неспроможну врегулювати ситуацію. Дехто відкрив рахунки в онлайн-банку №26. Багато торговців працюють зі світовими біржами криптовалют.

Чи далеко нам до світу?

Намагаючись оцінити ширину провалля, яке віддаляє нас від цивілізованого фінтеху, варто придивитися до сучасних світових трендів та зрозуміти, які гравці на цьому полі відіграють важливу роль. Варто почати із західних країн, адже в пошуку натхнення ми дивимося, передусім, саме у той бік.

Споживча Америка

Останніми роками інвестиції у фінтех-стартапи США зростають дуже швидко. Якщо в 2010 р. мова йшла про 4,7 млрд доларів США, то 2016 р. відзначився цифрою 14,2 млрд. Причому 70% всіх інвестицій здійснюється у напрямку підвищення комфорту в галузі споживчих платежів.

Беззаперечно, найбільш потужними гравцями цього ринку є PayPal, Amazon, Apple та Google.

Будучи родоначальником всіх систем безконтактних платежів, корпорація Apple ще у 2014 р. запустила систему, що дозволила користувачам оплачувати покупки за технологією NFC. Наздоганяючи свого прямого конкурента, Google представила власну версію безконтактної платіжної системи Android Pay у 2015 р.

Ці два потужних медіа-гіганта досить довго тримають лідерство в сегменті безконтактних платежів. Однак їхня частка – ніщо, у порівнянні з сумами платежів, що фігурують на платформі Amazon Payments – це сервіс, що дозволяє здійснювати платежі не лише в магазинах Amazon, але й на інших онлайн-майданчиках. Звісно, ця платформа поки що не може зрівнятися з PayPal та з її 197 млн користувачів. Проте варто взяти до уваги, що PayPal впевнено рухається вперед і нещодавно погодила з Visa випуск дебетових платіжних карток у Європі.

Серйозну конкуренцію всім цим проектам поступово складає потужний своєю роздрібною мережею Walmart Pay. У сегменті мобільних платежів для бізнесу своє місце поступово займають платформи Square та iZettle.

Не так давно до ринку мобільних платежів увірвалася компанія Facebook зі своєю системою р2р-переказів, за допомогою якої кожен може перерахувати своєму другові з соцмережі певну суму коштів.

При цьому не можна не згадати платформу Kickstarter, яка є чи не найголовнішим майданчиком у світі фінансування інтернет-стартапів. Хоча Kickstarter не приніс світу фінтех жодних принципово нових технологій, його значний внесок у розвиток платформ спільного інвестування має бути належно оцінений.

Весь цей перелік не включає найновіших платформ зі світу фінтеху, присвячених криптовалютам, серед яких біржі, інвестиційні компанії, платформи ICO-фінансування, DAO та багато іншого.

Китайське платіжне диво

Для необізнаної людини це може бути сюрпризом, але Китай вже далеко обігнав західні країни в аспекті розвитку фінансових технологій. Масштаби та переваги технологій в цій країні повністю на боці фінтеху. На сьогодні китайські фінтехкомпанії є найбільшими у світі.

Один з найбільших гравців на ринку фінтеху – це Alibaba з його платіжними сервісами Alipay та Tmall. Історія Alipay почалася ще у 2004 р., коли корпорація дозволила користувачам створювати цифрові гаманці, а надалі використовувати їх на майданчику Tmall для p2p, b2c-розрахунків.

Варто зазначити, що Alibaba вже створила цілу цифрову екосистему, яка складається з таких сервісів: Alimama (постачальник ринкових технологій), Cianiao (логістичний оператор), Aliplay Wallet (цифровий мобільний гаманець), MyBank (інтернет-банкінг для VIP клієнтів та позики), Alipay (обробник платежів та споживчих кредитів), Ant Fortune (управління капіталом), Alibaba Cloud (хмарні технології), Ant Financial Cloud (хмари для фінансових сервісів), Sesame Credit (незалежна оцінка кредитоспроможності).

Іншим могутнім гравцем на цьому ринку є Tencent з його платформою Weixin (або «WeChat» англійською). Розпочинаючи свою діяльність як соціальна мережа, WeChat після інтеграції з сервісом Tenpay набув всіх ознак повноцінної платіжної системи. За допомогою WeChat можна придбати білет на літак, забронювати готель, купити квитки в кіно або замовити їжу додому. Нещодавнє розкриття набору інструментів для розробників (API) дозволило стороннім компаніям розширювати функціонал WeChat, поширюючи таким чином його частку на ринку.

Отже, можливо, нашому ринку є сенс орієнтуватися не на західні тренди, а шукати натхнення там, де сходить сонце.

Африканський приклад

Часто буває, коли негаразди в суспільному житті слугують міцним поштовхом для розвитку технологій. Яскравим прикладом результату такого поштовху є Кенія, де в 2007 р. за підтримки Vodafone запустився сервіс мобільних платежів M-Pesa.

Не маючи достатнього доступу до банківських послуг та складні стосунки з «готівкою», яку легко втратити, мешканці цієї країни з радістю прийняли можливість використання мобільних грошей. Сервіс M-Pesa дозволяє відкрити мобільний акаунт та передавати гроші іншим користувачам (в тому числі як оплату товарів та послуг). При цьому трансфер коштів відбувається без будьяких надсучасних блокчейн-технологій (за допомогою лише SMS та PIN-коду).

Більше ніж 58% дорослого населення Кенії активно використовує MPesa.

Загалом, станом на кінець 2016 р. користувачами мобільних грошей в Африці є більше ніж 23 млн людей в 11 країнах. Навіть у Сомалі, яке зазвичай не асоціюється з технологіями, мобільними грошима користуються 40% дорослого населення.

При цьому варто зазначити, що часто провайдери «мобільних грошей» надають також послуги з мікрокредитування, розвиваючи цей напрямок фінтеху.

Як бачимо, за кордоном в України може бути багато гарних прикладів для становлення і розвитку власних фінансових технологій. Окрім вказаних країн, варто також відзначити прогрес в Індії, де національний проект біометричної ідентифікації особи AADHAAR дозволив відкрити понад 200 млн банківських акаунтів. Нам є де шукати натхнення.

Чого чекаємо від індустрії в майбутньому?

Згідно з прогнозами Citigroup, частка фінтех в споживчому секторі зросте у 2020 р. до 10%, а у 2023 до 17%. Цифри приблизні, проте головне питання полягає у тому, чи зможуть нинішні фінансові організації прийняти зміни, впровадити сучасні технології і вижити. В Citigroup підрахували, що до 2025 р. банкам доведеться скоротити чисельність персоналу приблизно на 30%, у порівнянні зі станом на 2015 р. При цьому, щоб зберегти конкурентоспроможність, банкам потрібно швидко змінюватися.

Висновки, представлені у дослідженні «Beyond Fintech: a pragmatic assessment of disruptive potential in financial services», підготовленого до Світового Економічного Форуму 2017 р., свідчать, що фінтех-стартапи отримали ініціативу та задають загальний напрямок розвитку індустрії. Проте компанії зі сфери фінтеху трохи переоцінили бажання споживачів змінювати звичні фінансові сервіси, а також у більшості випадків не змогли створити повноцінну екосистему, яка б зацікавила споживача.

Таким чином, очікується значний «бум» угод у сфері фінтеху та передача ініціативи й технологій в руки великих фінансових інституцій, а це вже зовсім інший рівень конкуренції для наших фінтех-стартапів.

Що потрібно розвивати тим, хто трохи позаду

Насправді, в Україні не все так погано з фінтехом. Це той випадок, коли індустрія розвивається не «завдяки», а «всупереч».

Непогана ініціатива ПриватБанку щодо p2p-кредитування, успішно забута у битвах за націоналізацію, схожий сервіс від AFA, цікавий проект мобільних грошей від Київстар, мобільний банкінг-проект Monobank, – всі ці проекти, хоча і не мали поки що значного успіху на споживчому ринку, проте демонструють відверте бажання українського бізнесу розвиватися в цьому напрямку. А це вже багато про що говорить!

Сьогодні надзвичайно багато стартапів вже працюють над реалізацією p2pкредитування в нашій державі, до того ж розміщуючи такі платформи під протоколом блокчейн. До цього ринку придивляються як українські інвестори, так і міжнародні гравці.

На жаль, український регулятор все ще намагається наздоганяти «потяг фінтеху». Стратегія розвитку Cashless Economy була представлена Нацбанком ще 26.04.2016 р. Більше ніж рік потому, ми все ще розмірковуємо над цією стратегією, хоча світ вже давно залишив «безготівкову еру» та вступив до ери блокчейнтехнологій.

Нам не потрібно бігти за розвинутими фінтехкраїнами. В цих перегонах нам їх не наздогнати. Натомість, потрібно думати на крок уперед та вже починати робити ті речі, які ще ніхто у світі не реалізував.

В цьому аспекті непоганими є ініціативи Державного агентства з питань електронного урядування щодо впровадження технологій блокчейн в державні реєстри. Однак ці ініціативи поки що не зачіпають фінтех. Хоча, сфера фінансів спроможна самостійно впроваджувати технологію блокчейн, без будь-якої підтримки з боку держави.

Звісно, насамперед, нам потрібно робити крок уперед у розрізі державного регулювання та законодавства. Причому відповідні законопроекти не повинні мати ситуативний чи репресивний характер.

Час стати дорослими та чітко дати визначення таким об’єктам права як «криптовалюта», чітко прописати права та обов’язки у правовідносинах «блокчейн» та «ICO», а також надати належну правову оцінку діяльності з «майнінгу». Відносини в суспільстві змінюються, вже давно виникли цілі класи об’єктів нематеріального (цифрового) світу, про які не знали наші предки, а отже, так само має змінюватися право, незважаючи на весь його консерватизм.

Необхідно встановити прості та зрозумілі правила гри, які дозволять українським та іноземним стартапам успішно розвивати галузь фінтеху.

Впевнений, що наші професіонали та успішні бізнесмени, за умови належного ставлення держави, здатні лишити позаду багатьох сьогоднішніх пасажирів світового «поїзду фінтех».