У грудні 2018 р. НБУ вперше оприлюднив річний план інспекційних перевірок. Інспекційні перевірки банків проводилися відповідно до затвердженого плану, складеного на підставі ризик-орієнтованого підходу, який враховував приналежність банку до певної категорії, враховуючи його розмір у банківській системі, характер та складність операцій, рівень ризиків, притаманних його діяльності, а також на підставі визначеної загальної оцінки SREP (Supervisory Review and Evaluation Process).

|

Маєте Телеграм? Два кліки - і ви не пропустите жодної важливої юридичної новини. Нічого зайвого, лише #самасуть. З турботою про ваш час! |

В лютому 2019 р. НБУ повідомив про те, що з 07.02 2019 р. відповідно до Закону України «Про валюту і валютні операції» запрацювала нова система валютного нагляду, яка базується на ризик-орієнтованому підході. Замість тотального валютного контролю за усіма операціями запроваджувався кардинально новий підхід, який будувався на такому принципі: «Менше ризиків – менше уваги, більше ризиків – більше уваги, адекватний захід впливу визначатиметься враховуючи всебічний аналіз (зокрема, суми операцій, систематичність, причини та наслідки вчиненого порушення)».

Відповідно до вимог Директиви (ЄС) 2015/849 від 20.05.2015 р. «Про запобігання використанню фінансової системи для відмивання грошей та фінансування тероризму», держави-члени забезпечують, щоб рішення про застосування адміністративного покарання чи заходу за порушення національних положень, що транспонують цю Директиву, яке не було оскаржене, публікувалося компетентними органами на їхньому вебсайті одразу після того, як покарана особа була поінформована про це рішення».

Чи забезпечив застосований НБУ ризик-орієнтований підхід послаблення валютного нагляду та упередження порушень? Чи дійсно 2019 р. запровадив для банківського бізнесу в Україні зняття низки бюрократичних бар’єрів? Цей огляд є першою незалежною юридичною оцінкою якісних та кількісних показників діяльності НБУ в частині застосованих до банків заходів впливу у 2019 р., а результати огляду порушують достатньо неоднозначні питання для учасників вітчизняного банківського бізнесу.

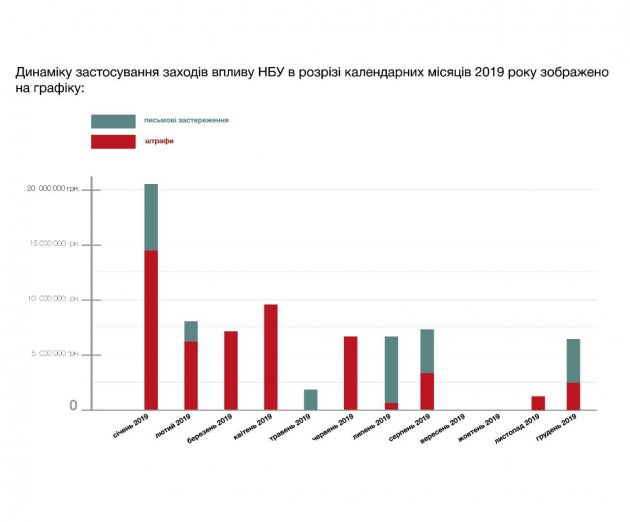

Основні показники заходів впливу НБУ у 2019 році.

Незважаючи на те, що норми вищевказаної Директиви дозволяють компетентному органу затримувати публікацію рішення про застосування адміністративного покарання або не публікувати рішення про застосування адміністративного покарання з метою забезпечення стабільності фінансових ринків, 2019 р. був роком прозорості НБУ в частині публічності рішень про застосування НБУ заходів впливу за порушення вимог законодавства у сфері фінансового моніторингу, а також про оскарження таких рішень та будь-яку подальшу інформацію про результати такого оскарження. Отже, розпочнемо з основних показників заходів впливу НБУ у 2019 р.

(Для перегляду натисніть на зображення)

Основні «схеми» та порушення, які спричинили застосування заходів впливу у 2019 році.

За результатами проведеного аналізу можна виявити певні закономірності серед порушень, які стали причиною застосування у 2019 р. відповідних заходів впливу до банків. Основні «схеми» та порушення, які спричинили застосування з боку НБУ штрафу чи письмового застереження:

1. Проблемні операції з ОВДП. Проведення регулярних/циклічних операцій купівлі-продажу ОВДП з метою отримання фізичними особами (одна сторона правочину) інвестиційного прибутку, а юридичними особами (друга сторона правочину) – інвестиційного збитку.

Водночас штучний прибуток від продажу ОВДП клієнтами отримувався фактично без оплати купівлі цих ОВДП (кошти для проведення розрахунків з купівлі ОВДП клієнтами не перераховувалися брокеру, а утримувалися від розрахунків з подальшого продажу цих ОВДП). ОВДП були придбані клієнтами в юридичних осіб за ціною, нижчою від їхньої справедливої вартості, а продаж ОВДП юридичним особам здійснювався за ціною, наближеною або вищою від їхньої справедливої вартості.

Отже, юридичні особи внаслідок таких дій отримували постійний збиток, тоді як клієнти внаслідок подальшого продажу ОВДП отримували постійний штучний прибуток (майже 98% прибутку надалі клієнти отримували в готівковій формі в касі банку).

2. Цінні папери в позабіржовому обігу. Отримання клієнтами банку коштів від інших юридичних осіб переважно як оплата за відступлення права вимоги або як розрахунок за цінні папери (поза фондовою біржею) у безготівковій формі без дотримання принципу «поставка цінних паперів проти оплати» за ціною реалізації, яка значно (до 36 разів) перевищувала номінальну вартість цих цінних паперів.

3. Операції з пов’язаними з банком особами. Не проведення аналізу клієнтів (групи клієнтів) банку, враховуючи ознаки їхньої пов’язаності, в тому числі на предмет спільних кінцевих бенефіціарних власників (контролерів) та/або директорів. Як наслідок, у процесі здійснення відмови банку в обслуговуванні клієнта (іноді зі значним запізненням) у зв’язку з проведенням «схемних» операцій одному клієнту з групи інші клієнти, які здійснювали схожі по суті або за змістом фінансові операції, продовжували обслуговуватися, а рішення щодо відмови в обслуговуванні банком таких клієнтів ухвалювалося ще пізніше або не взагалі ухвалювалося.

4. Фіктивна інкасація. Проведення банком фінансових операцій з перерахування коштів клієнтів, згідно з договорами на послуги інкасації коштів. Надалі ці кошти засобами інкасації інших банківських установ доставлялися готівкою до фінансових установ та використовувалися, зокрема, для видачі кредитів готівкою фізичним особам і розрахунків з фізичними особами за сільськогосподарську продукцію. Характер та наслідки таких фінансових операцій дають підстави вважати, на думку НБУ, що вони можуть бути пов’язані з легалізацією кримінальних доходів, конвертацією (переведенням) безготівкових коштів у готівку.

5. Небанківські фінансові установи. Нездійснення банком заходів з метою отримання вичерпної інформації щодо клієнтів – небанківських фінансових установ (місцезнаходження є адресою, за якою зареєстрована значна кількість юридичних осіб; часті зміни в установчих документах фінансових компаній, зокрема, пов’язані зі зміною його керівників; зміна керівника та кінцевого бенефіціарного власника перед відкриттям рахунків у банку; у штаті фінансової компанії працює одна особа або декілька осіб; керівником та кінцевим бенефіціарним власником фінансової компанії є одна й та сама особа тощо).

6. Незастосування ризик-орієнтованого підходу. Не здійснення банком заходів зі зменшення наявних ризиків через поглиблену перевірку, витребування додаткових пояснень, документів і відомостей стосовно фінансових операцій та подальшого використання готівкових коштів клієнтів банк.

Не встановлення банком реальних фінансових можливостей клієнтів для здійснення фінансових операцій на значні суми впродовж короткого періоду часу. Не проведення якісного аналізу фінансових операцій клієнтів з метою виявлення фінансових операцій, які не відповідають фінансовому стану та суті діяльності цих клієнтів або економічна доцільність за якими відсутня, що призвело до правильної оцінки рівня ризику клієнтів. Продовження обслуговування тих клієнтів, щодо яких ухвалено рішення про припинення ділових відносин (щодо клієнтів, яким встановлено неприйнятно високий ризик).

7. Нездійснення банком заходів з метою отримання вичерпної інформації щодо клієнтів. По-перше, проведення банком фінансових операцій з видачі готівкових коштів групі фізичних осіб-клієнтів банку, характер яких дає підстави вважати, що вони можуть бути пов’язані з конвертацією (переведенням) безготівкових коштів у готівку. Укладення угод незважаючи на те, що реальних доходів фізичних осіб-позичальників було недостатньо для погашення відповідних кредитних зобов’язань, а погашення кредитів здійснювали юридичні особи-клієнти банку, щодо яких наявні ознаки фіктивності.

По-друге, ігнорування банками фактів того, що обсяг операцій за квартал за рахунками клієнтів у 350-1800 разів перевищує обсяг надходження коштів від основної діяльності, заявленої клієнтами у своїх опитувальниках, заповнених під час встановлення ділових відносин з банком.

По-третє, проведення операцій клієнтів незважаючи на наявність у публічних джерелах інформації про те, що клієнти та їхні контрагенти, які перераховували кошти на рахунки клієнтів, фігурують у кримінальних провадженнях, зокрема, як учасники діяльності, пов’язаної з наданням послуг щодо мінімізації податкових зобов’язань; підприємства, які мають ознаки фіктивності; учасники незаконної діяльності, пов’язаної з обготівкуванням безготівкових коштів, ухиленням від сплати податків та які залучені до процесу легалізації грошових коштів, одержаних злочинним шляхом (приміром, від здійснення фіктивного підприємства).

По-четверте, переведення безготівкових коштів у готівку з використанням втрачених, викрадених документів або таких, що мають ознаки підроблених, недійсних (нікчемних): укладення договорів з померлими особами, укладення договорів поруки з використанням викрадених та втрачених паспортів; юридичних осіб-клієнтів, які мають ознаки фіктивності (зареєстровані майже одночасно, мають одноосібний засновницько-посадовий склад, статутний капітал сформований не в повному обсязі, не подавали податкову та фінансову звітність тощо), при цьому зараховані кошти впродовж короткого строку перераховуються іншим суб`єктам господарювання з різним призначенням платежу, що в більшості випадків свідчить про проведення оплати за товар без фактичної поставки/переміщення товару тощо.

Основні показники заходів впливу НБУ в 2019 р.

Тренди 2019 року та очікування від 2020 року

2019 р. був роком ризик-орієнтованого підходу на підставі загальної оцінки SREP (Supervisory Review and Evaluation Process), перевірок дотримання вимог валютного законодавства та з питань запобігання і протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, а також небаченої прозорості НБУ в частині публічності прийнятих рішень про застосовані заходи впливу. Нові принципи НБУ під час здійснення банківського нагляду (починаючи від публікації на своєму офіційному вебсайті річного плану інспекційних перевірок банків на 2019 р. та закінчуючи виконанням вимог Директиви (ЄС) 2015/849 від 20.05.2015 р. щодо публікації інформації про застосовані заходи впливу), суттєво змінили вітчизняний регуляторний ландшафт. Враховуючи офіційно опубліковану Стратегію розвитку фінансового сектору України до 2025 р., а також Програми дій НБУ на 2020 р., очікуємо наступне:

• з набранням чинності «Закону про «спліт»» небанківські фінансові установи будуть в центрі особливої уваги НБУ у 2020 р.;

• якщо 2019 р. був роком перевірок НБУ з питань запобігання та протидії легалізації (відмиванню) доходів, одержаних злочинним шляхом, то 2020 р. буде роком перевірок системи внутрішнього контролю та комплаєнсу;

• реалізація вимог щодо захисту прав споживачів фінансових та банківських послуг запровадить нові стандарти ринкової поведінки як для банків, так і нові виклики для небанківських фінансових установ;

• подальшого посилення уваги НБУ до рівня корпоративного управління у банках та небанківських фінансових установах;

• формування судової практики щодо єдиних принципів банківського нагляду та застосування заходів впливу;

• запровадження дієвого механізму перевірки інформації про кінцевих бенефіціарних власників учасників фінансового ринку з метою протидії корупції, відмиванню коштів, шахрайству та ухиленню від сплати податків.